Блог компании Mozgovik |Лучший ритейлер в 1-ом квартале

- 01 мая 2023, 20:22

- |

Пока Магнит доедает шашлык и вспоминает до какого апреля они хотели опубликовать финансовые результаты, можно рассмотреть результаты по-настоящему публичных ритейлеров за 1-ый квартал.

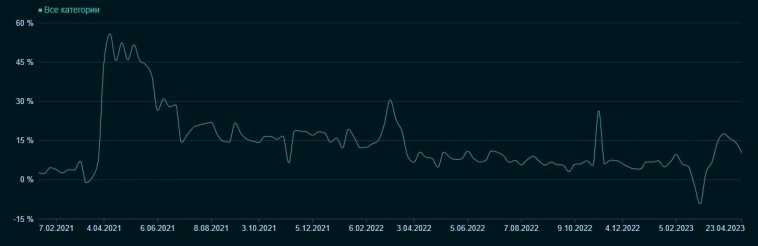

Высокая прошлогодняя база дала о себе знать, достичь положительных результатов было трудно. Обо всем по порядку.

Внутри:

( Читать дальше )

- комментировать

- 1.1К

- Комментарии ( 0 )

Блог компании Mozgovik |Х5 демонстрирует хорошие результаты уже почти 10 лет

- 18 апреля 2023, 17:18

- |

Х5 опубликовал операционные результаты за 1-ый квартал, выручка все еще растет двузначными темпами.

Сопоставимые продажи были последний раз отрицательные почти 10 лет назад.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Конспект: Whoosh рассказывает про перспективные перспективы

- 26 февраля 2023, 04:55

- |

Основатель/генеральный директор Дмитрий Чуйко и финансовый директор Александр Синявский отвечали на вопросы «Мои инвестиции» и рассказали как компания закончила 2022 год и немного о перспективах 2023 года.

Большинство тезисов в целом уже были известны. Например у Тимофея 2 месяца назад они же рассказывали про бизнес.

Но совсем уж бесполезными проведенные пол часа (слушал на х2) не назову. Для себя узнал нюанс про дивиденды, о нем чуть позже.

Некоторые тезисы из этой беседы:

Про операционные и финансовые показатели

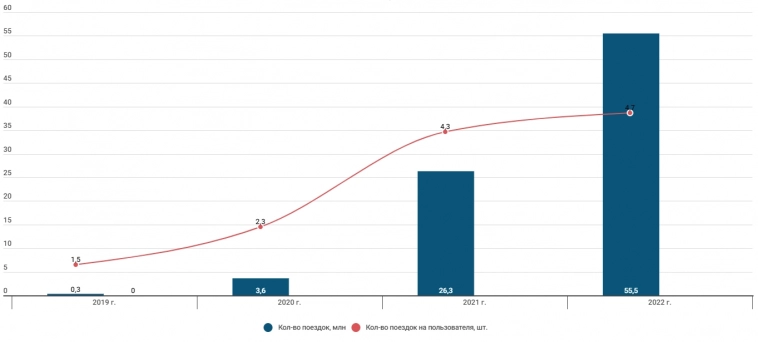

На IPO привлекли чуть больше 2-ух млрд рублей — все потратили на самокаты. Флот вырос до 120 тыс. СИМ.

Закончили год с такими показателями:

(Отдельно про 4-ый квартал делал пост, эффективность неэффективного квартала выросла). Пока есть только операционные показатели за 2022 год, МСФО будет в конце апреля (почему-то так поздно).

( Читать дальше )

Блог компании Mozgovik |Перспективы Полюса в 2023 году, какие риски остались?

- 22 февраля 2023, 10:30

- |

Полюс опубликовал производственный отчет за 2-ое полугодие.

В 2022 году компания произвела 2,54 млн унций, производство снизилось на 6,5% (было 2,72 млн унций).

В целом отчет нейтральный, многие из проблем были известны. Но есть и некоторые позитивные моменты.

Отчет и прогнозные показатели

Ситуация относительно 1-ого полугодия нормализовалась, хотя до плановых показателей не дошли. По плану было 2,8 млн унций (план был до СВО, который не обновляли). Во 2-ом полугодии производство составило 1,47 млн (было 1,45 млн в 2021 году, +1,5%).

( Читать дальше )

Блог компании Mozgovik |Вызовы Русснефти в 2023 году, стоит ли покупать акции?

- 17 февраля 2023, 19:08

- |

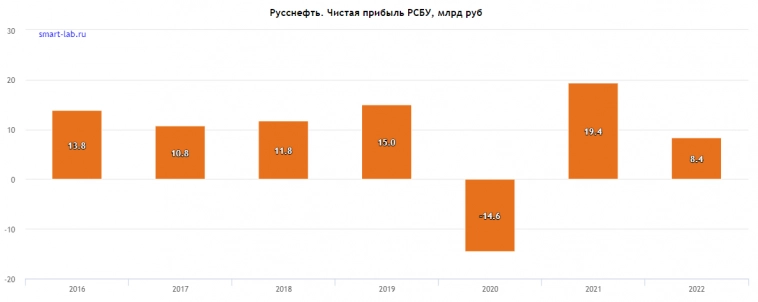

Одна из самых неоднозначных нефтегазовых компаний в России первой опубликовала отчетность по РСБУ.

Результаты за 2022 год выглядят на первый взгляд плохо, в предыдущие года, кроме 2020 года, компания зарабатывала больше:

( Читать дальше )

Блог компании Mozgovik |Конспект: Представители Северстали рассказывают о перспективах развития компании

- 17 февраля 2023, 15:26

- |

Вчера к Вредному инвестору на подкаст пришли представители компании Северсталь и рассказали как обстоят дела в их бизнесе. Вышло любопытно и интересно, рекомендую послушать.

( Читать дальше )

Блог им. AnatoliyPoluboyarinov |Эффективность Вуша выросла на 38% в 4-ом квартале

- 06 февраля 2023, 18:01

- |

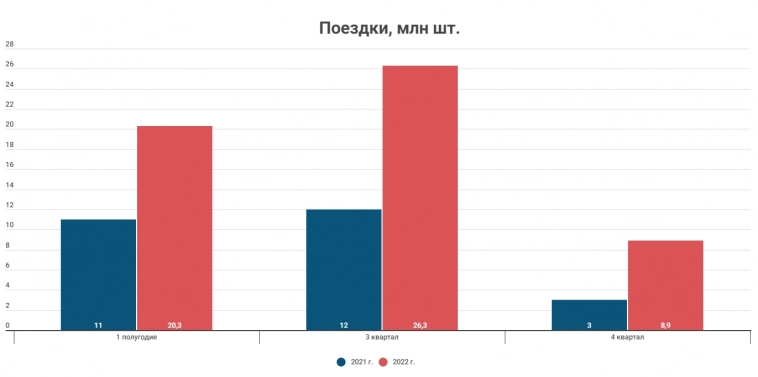

Интересно, что в отчете Вуша за 4-ый квартал, кол-во поездок выросло в 2,7 раз (было 3 млн в 4 кв. 2021 г.) до 8,9 млн. При этом парк вырос с 40,9 тыс. самокатов до 81,8 тыс. самокатов — то есть катались чаще, чем в 4-ом кв. В Москве в октябре уже закрывали сезон, поэтому здесь почти 9 млн поездок накатали, видимо, в Сочи.

Годовой вариант, кол-во аккаунтов выросло с 6,1 млн до 11,9 млн.

( Читать дальше )

Блог компании Mozgovik |Мать и дитя, пора покупать?

- 06 февраля 2023, 15:51

- |

Мать и дитя опубликовали операционные результаты за 2022 год и 4-ый квартал. Результаты 4-ого квартала ожидаемо не очень, выручка за 2022 год осталась на прежнем уровне, а в 4-ом квартале снизилась на 5,1%.

( Читать дальше )

Блог компании Mozgovik |Лучший ритейлер в 2022 году

- 03 февраля 2023, 18:16

- |

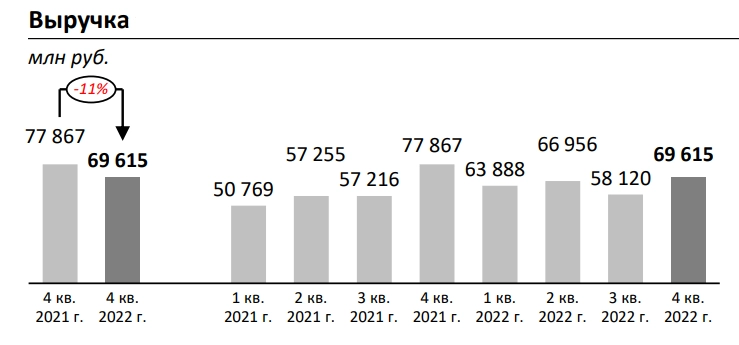

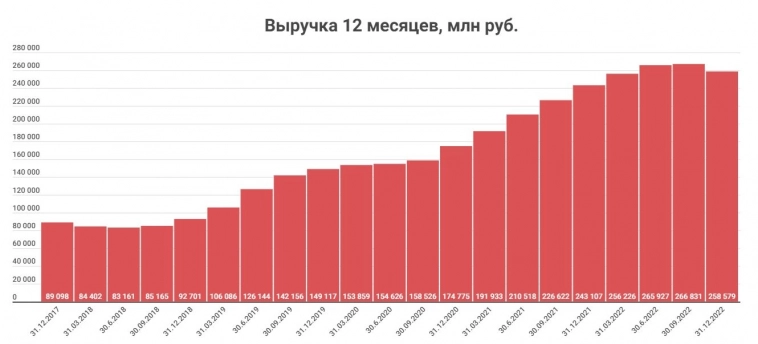

Ритейлеры опубликовали операционные показатели за 4-ый квартал 2022 года.

Какие тенденции на рынке и кто из представителей сектора наиболее интересный — обо всем по порядку.

Внутри:

( Читать дальше )

Блог компании Mozgovik |Русагро откладывает прибыль

- 31 января 2023, 11:57

- |

Русагро опубликовал операционные результаты за 4-ый квартал 2022 года. Результаты не впечатляющие, но на уровне ожиданий, цены на сельхозпродукцию в большинстве случаев ниже чем в конце 2021 года.

Годовой вариант, выручка без межсегментных элиминаций:

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nyse

- rts

- s&p500

- si

- usdrub

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновая разметка

- волновой анализ

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- дональд трамп

- евро

- золото

- инвестиции

- инвестиции в недвижимость

- индекс мб

- инфляция

- китай

- ключевая ставка цб рф

- кризис

- криптовалюта

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- натуральный газ

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трамп

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс